出品|虎嗅黄青春频道

作者|商业消费主笔 黄青春

题图|视觉中国

当游戏重回双位数增长,腾讯总算熬过上个周期。

11 月 13 日港股盘后,腾讯向市场递上 2024Q3 财报,几个关键指标表现如下:

营收同比增长 8% 达 1671.93 亿元;净利润同比增长 47% 达 532.3 亿元,调整后净利润同比增长 33% 达 598.1 亿元;

毛利同比增长 16% 达 888.28 亿元;经营利润(Non-IFRS)同比增长 19% 达 612.74 亿元,经营利润率由去年同期 33% 上升至 37%。

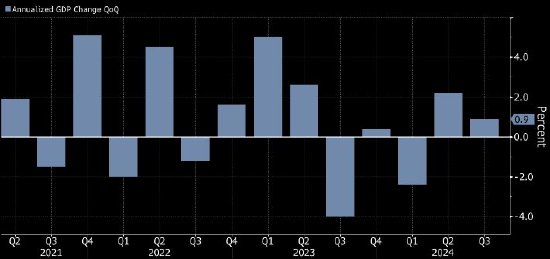

概言之,腾讯 2024Q3 各项核心指标均是上扬曲线,且净利润、毛利、经营利润均跑赢营收增速——若将时间轴拉长,营收已连续 8 个季度(2022Q4-2024Q3)实现增长。

值得一提的是,游戏、视频号广告、小程序广告、搜一搜广告、视频号商家技术服务费等高毛利率业务共同托举净利润超预期增长;但净利增速较之前两个季度又有所放缓,主要受广告收入增速放缓影响,符合腾讯管理层此前对业务发展的预期。

“过去几年,中国互联网经历了结构性挑战,一个重大战略变化是,从不惜一切代价追求收入最大化转向实现高质量、可持续的增长;如今进入高质量的收入增长模式,成本纪律和团队结构优化是其中的关键。”腾讯总裁刘炽平曾在财报电话会上如是说道。

当然,业绩“稳质增量”背后,腾讯组织瘦身结束,人员重回扩张——截至 2024 年 9 月 30 日,腾讯共有 108823 名员工,同比(2023 年 9 月 30 日员工数为 105309 人)、环比(2024 年 6 月 30 日员工数为 105506 人员工)均增长超 3000 人。

腾讯游戏,风景独好

缓缓铺开腾讯 2024Q3 财报,增值服务、营销服务、金融科技与企业服务三大主营业务收入齐增,各业务整体占比与上个季度变化不大。

首先,增值服务依然是腾讯泵血的核心支柱,收入同比增长 9% 达 826.95 亿元;其中,回暖的游戏业务重新站上双位数增速,收入同比增长 12.6% 达 518 亿元,极大提振了 IEG(腾讯互动娱乐事业群)的士气。

先看本土游戏市场,Q3 同比增长 14% 达 373 亿元,为近三年最好同比增速,且连续两个季度稳住高增速势头。

一方面,游戏行业回暖趋势明显。《中国游戏产业报告》显示,2024Q3 国内游戏市场实际销售收入同比增长 8.95% 达 917.66 亿元,创单季收入历史新高,再叠加季节性因素影响,推动腾讯游戏 Q3 本土增速强劲。

另一方面,腾讯长青游戏集体发力。本次财报中,腾讯将长青游戏细分为旗舰长青、其他长青和具备长青潜力新游三个类别,具体来看:

旗舰长青游戏中,《王者荣耀》《和平精英》三季度流水增速较上季度进一步提升——10 月 27 日,《王者荣耀》再度官宣 DAU(日活跃用户数)破亿,意味着其上线第九年 DAU 仍处于亿级水平;《和平精英》则因新赛季更新及高质量皮肤卖爆,9 月流水同比大增 24%。

其他长青游戏方面,《火影忍者》手游于今年 5 月 DAU 破千万后,Q3 流水同比增长 16%;《无畏契约》Q3 季均 DAU 创下历史新高,成为腾讯国内流水和收入最高的端游。

至于具备长青潜力的新游,9 月底上线的《三角洲行动》首周注册用户数突破 2500 万,上线首月跻身 10 月网吧游戏热力榜第 5 位,在射击品类仅次于《无畏契约》和《穿越火线》。

再来看国际游戏市场,2024Q3 收入同比增长 9% 达 145 亿元,创下季度收入新高——主要受益于《Brawl Stars》《PUBG MOBILE》《VALORANT》等产品在海外市场的强劲表现:

Sensor tower 数据显示,Supercell 三季度流水同比大增 95%;其中,《Brawl Stars》今年上半年收入已超 2022 年与 2023年收入之和,三季度游戏流水更是同比增长超 700%。

《PUBG MOBILE》和《VALORANT》在三季度也延续强势表现,前者 9 月重夺中国出海手游下载榜第一,后者于今年 8 月在 5 个关键国家发布主机版后,流水同比增长超 30%。

事实上,早在 2024Q1 腾讯游戏扭转下滑趋势时,虎嗅就曾判断当时本土市场基本恢复了增长活力,只不过彼时受财务上递延操作影响(腾讯当季游戏流水不会立刻确认为收入,财报披露的游戏收入往往反映的是一两个季度前的业务状况)——若剔除该因素干扰,7月、8月 DNF 手游持续蝉联畅销榜第一、《王者荣耀》《和平精英》加速回暖、《极品飞车:集结》《三角洲行动》新品加持,Q3 财报中游戏业务表现必定稳中有升。

当然,腾讯游戏业务能再次站起来,离不开过去一年的自我修复:

2023 年,腾讯本土重点游戏(年流水超 40 亿元、手游日活 500 万或端游日活 200 万 )跃升至 8 款,多款游戏 2024 年上半年增长不俗;

《王者荣耀》《和平精英》两大王牌流水均在今年 3 月恢复同比增长;《金铲铲之战》《穿越火线手游》《暗区突围》等多款产品本土流水创季度新高;

《命运方舟》和《无畏契约》两款端游自 2023 年 7 月上线以来市场表现良好。

对此,一位腾讯 IEG 人士认为,腾讯游戏或许不再像“上海四小龙”(米哈游、叠纸、鹰角、莉莉丝)那样对细分垂类(二次元)保持着敏锐嗅觉;但 IEG 一直有团队扑在一线研究新玩法、新赛道。

“不论 mark(腾讯首席运营官任宇昕)还是 steven(腾讯高级副总裁马晓轶)都一直在看新机会,比如在全球市场找投资机会的时候,steven 作为骨灰级玩家,有一些投资项目先不谈怎么投资,而是跟对方核心团队聊他在相关游戏上的体验和问题,使得一些犹豫是否接受投资的公司,也因为他确实很懂、很热爱游戏,才考虑接受投资;但这些决策、投资方面的思考,无法立刻落到一个用户能感知的地方,更遑论被外界看到。”上述人士说道。

微信泵血,视频号上位

值得一提的是,腾讯 Q3 将“网络广告”更名为“营销服务”,该业务在外部挑战下依旧同比增长17% 达 299.93 亿元。

一方面,受益于微信生态的高质量广告收入和 AI 技术应用,其中视频号、小程序、微信搜一搜显著提升了营销服务收入,尤其视频号广告收入增幅达 60%;具体到行业,游戏及电商行业的广告开支同比有所增长,超过房地产及食品饮料行业缩减的开支。

另一方面,9 月淘天商家已逐步开通微信支付,互联网“拆墙”走到支付生态开放的节点,“微信入淘”实质性落地——阿里、腾讯“牵手”的考量在于:互联网企业正面临外部环境急剧变化、流量红利增长见顶的局面,抖音与拼多多的异军突起频频触及腾讯与阿里的神经,开放生态对业务发展及商业协同迫在眉睫,自然不会再囿于过去“生态闭环”的叙事。

财报电话会上,腾讯高管专门回应了“互联互通”的进展,“做了很多努力,签了协议,才实现当前的合作。这个合作腾讯能从支付中获得更多收入,淘宝能获得更高用户转化率,用户可以有更多支付选择。腾讯还需要一段时间来观察战略合作最终发挥作用如何,目前对合作效果非常满意。”

当然,营销服务背后,QQ、微信才是腾讯庞大流量池的“心脏”。

财报显示,2024Q3 季度 QQ 月活跃账户 5.62 亿,环比降低 2%,但据虎嗅了解,QQ 在 2024Q3 全面升级了平台后端基础设施,AI 妙绘、相册回忆等新功能推动 QQ 移动终端月活跃账户于 2024Q3 同比增长回正。

至于微信,2024Q3 微信及 WeChat 的合并月活跃账户数进一步增至13.82亿,环比净增 1100 万,外界惊讶于微信在高基数上仍能保持渗透,腾讯内部则越发凸显微信生态之于集团的重要性:

一是,小程序交易生态活跃,季度内交易额突破两万亿元,包含餐饮零售、交通出行、民生缴费等多个场景的线上线下服务——这恰恰符合五年前张小龙在微信公开课上的预判,“小程序的使命是让创造价值的人获得回报,腾讯如果自己垄断了头部的流量,那整个生态就没有了,微信还是希望建立一个市场,这是一个让创造者体现价值的市场,是一个非常活跃、充分竞争的市场。”

尤其,依托小程序生态的小游戏风头正盛:2024Q2 微信小游戏月活冲破 5 亿大关,用户使用时长持续增长带动小游戏总流水同比增长超 30%——这背后,微信小游戏已累计服务超 40 万人次开发者,60 多款游戏 DAU 过百万、240 多款游戏季度流水超千万。

二是,抖音、小红书、快手等平台近两年都在发力站内搜索心智的培养,而微信搜一搜完成了升级,通过上线“搜索直达”功能和利用语言大模型技术,加强了对其复杂检索及内容的理解,提升了搜索结果的相关性,微信搜一搜在商业化检索量与点击率均实现同比增长。

三是,财报数次提及的视频号进一步“上位”,遵照去年马化腾“让状态最好的人上场”的意志,视频号小店进一步升级为微信小店——此举说明,腾讯志在微信内部建立一个更系统化的电商生态,紧密连接包括公众号、小程序、企业微信在内的场景组件,而不是仅仅基于视频号或者直播构建电商生态:

于内而言,微信小店利用微信的社交互动、内容平台和支付能力,助力商家有效触达客户并推动销售转化,进而提高微信生态的商业化变现能力;

于外而言,微信小店帮助微信贴身从抖音、快手等头部短视频平台抢夺用户的时间和注意力,并通过激励吸引更多内容创作者参与直播带货,从而盘活视频号直播带货生态。

虎嗅拿到一份三方专家纪要,视频号自 2020 年内测以来,DAU 迅速从 1 亿增长至 5.2 亿,年均增速超 80%;日均用户时长也从(2022 年上半年)32 分钟增长到( 2023 年12月)47分钟,增速超 45%。

可以说,流量引领潮水走向的叙事中,视频号商业化仍处于早期阶段,除了打赏和广告业务外,视频号通过直播切入直播电商的变现空间还很大——Q3 财报业绩会上,腾讯高管表示,“当前腾讯视频号Ad load(广告负载)仍然较低,仅为低个位数”——作为对照,国内同行的广告负载均值超过 10%。

概言之:微信又一次成为腾讯财报中“最亮的崽”——视频号拉广告,小程序拉金融支付,微信小游戏拉高毛利率,克制的微信终于开始由线到面推动商业化提速。

至此,微信商业化一跃成为短期衡量腾讯增长的风向标:

于 C 端,微信提供丰富的社交、购物、支付等场景,是一个超高用户市场、超高频,同时又兼具社交关系链、统一账号体系、阅读习惯、支付习惯、购物习惯的成熟生态;

于 B 端,微信为企业提供丰富的应用场景和数字化工具,不仅打通了腾讯会议、企业微信,而且从朋友圈、推荐、话题标签、搜一搜到看一看、公众号、直播、微信群、聊天对话框实现私域流动,成功构建起多赢的商业生态系统。

诚如马化腾说的那样,微信最核心的价值是实现人与人的即时连接,“在这个基础上,我们逐渐扩展到人与物、人与服务,于是我们有了朋友圈,有了小程序,有了视频号”;其次,产品是腾讯发展的根本,“不管ToC、ToB还是ToS,内核都是价值导向,产品为先。”

“重心”稳,身板才硬

最后,将目光拉到腾讯新的发展“重心”上——腾讯 ToB 业务(金融科技及企业服务)受到宏观环境波动影响,增速进一步放缓,收入同比微增 2% 至 530.89 亿元。

先看金融科技部分,按照腾讯财报的说法,理财服务收入因用户规模扩大及客户资产保有量增长而同比增长,但支付服务收入有所下降,主要受消费疲软影响,进而带动支付、信贷收入承压。

不过,在 2024 新加坡金融科技节上,腾讯云首次披露了金融云的国际化进展:已服务全球超 10000 家金融客户,其中境外金融客户超过 300 家,覆盖亚洲、中东、欧洲和美洲等 20 多个国家和地区。

再看企业服务部分,受益于云服务和视频号商家技术服务费推动,收入增长拉动了毛利显著改善。

事实上,虽然 2019Q1 腾讯才将“金融科技及企业服务”从“其他收入”中拆出来单独披露;但 2015 年腾讯便已开始布局产业互联网,此后即便短期业绩承压,其仍保持对战略业务和科技创新的持续投入。

这背后逻辑并不难理解:当腾讯已成为贯穿数万家企业、千亿就业岗位的链接管道,腾讯能否构建起包括服务器、操作系统、芯片、SaaS 等在内的完整自研体系,很大程度上影响着其生态重构的进度,以及能否蜕变为广义的互联网入口。

为此,腾讯不惜下血本,持续在技术投入上“烧钱”,2024Q3 研发开支同比增长近 9% 达 179 亿元,2018 年至今腾讯累计研发投入已经达到 3205 亿元——通过持续加码,腾讯逐渐搭建起以云计算、数据库、音视频、安全、大数据、AI 等技术能力为基础的产品创新体系,服务 11000 家合作伙伴、超 200 万家客户,海外服务企业也超 1 万家。

等于说,腾讯调整生长路径,将重心移向数实经济已打好地基。

当然,腾讯 To B 业务也搭上了大模型的东风——去年 9 月腾讯混元大模型公开亮相;今年三季度腾讯发布混元 Turbo(使用异构混合专家架构的升级版基础模型),较上一代模型腾讯混元 Pro 的训练、推理效率提升一倍,且推理成本减半——截至目前,腾讯混元已与内部 700 多个业务和场景深度整合,并在广告等多领域产生积极推动。

马化腾曾在 2023 年股东大会上回应有关 ChatGPT 提问时表示:“这是几百年不遇的、类似发明电的工业革命一样的机遇;关键是要把底层的算法、算力和数据扎扎实实做好,更关键的是场景落地。”

这背后,移动互联网到了用户、流量趋于见顶的成熟期,意味着技术走到平台重构生态的关键期,监管自然开始侧重产业互联网的推进与建设,互联网公司必须入局(包括技术生态迭代、研发投入等),进而博一张未来的船票。

不过,刘炽平指出,“虽然腾讯将 AI 应用于精准广告等产品,但这些投资尚未带来显著的收入增长,公司的 AI 业务收入仍落后于美国云计算服务提供商。”