来源:中国有色金属工业协会硅业分会

工业硅

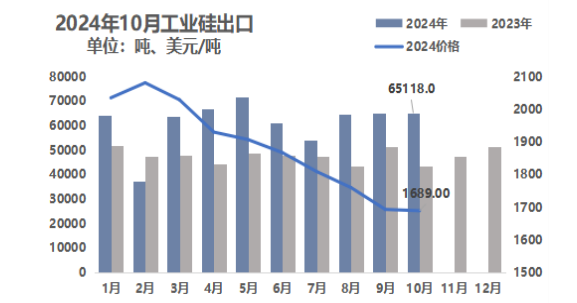

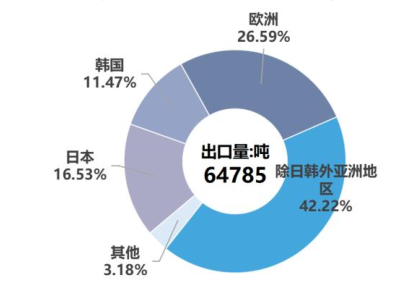

据海关数据,2024年10月份工业硅出口6.51万吨,环比减少1.53%,同比增加49.31%。整个10月份国际和国内市场相对稳定,下游采购多以按需为主,出口总量较9月份变动极小,但各个国家和地区因各种原因变动较大。分国别和地区来看,对日本出口0.84万吨,环比减少28.81%,由于日本国内外需求疲软,销售和产出都受到不同程度的影响,10月份工厂开工率下滑,尤其是半导体和汽车行业,导致对工业硅的需求减少;对韩国出口0.58万吨,环比增加23.40%,得益于半导体行业的强劲表现,韩国10月份出口(包括半导体和汽车)连续第13个月实现同比增长,且韩国基数较小,导致环比变动量较大;对欧洲出口1.35万吨,环比增加36.36%,欧洲汽车和光伏平稳发展,对工业硅需求小幅增加;对除日韩外的亚洲地区出口2.14万吨,环比减少39.89%,长期看,美国评估东南亚光伏产业是否冲击到美国制造业,并在10月2日,美国商务部宣布了初步裁定结果,决定对最终初裁(FID)进行部分复审,将调查期延长至2025年1月25日。预期终裁或将影响东南亚光伏组件的原材料需求,导致部分工业硅需求减少。

2024年1-10月份工业硅出口总量为61.41万吨,同比增加29.58%。10月份共出口50个国家和地区,排名前五的国家分别为日本0.84万吨、荷兰0.69万吨、印度0.65万吨、泰国0.62万吨、韩国0.58万吨,合计出口量为3.38万吨,占当月出口总量的51.92%,中国工业硅出口主力地区仍为亚洲地区。

11月份海外采购仍以按需为主,预计11月份工业硅出口情况与10月份变动不大。

多晶硅

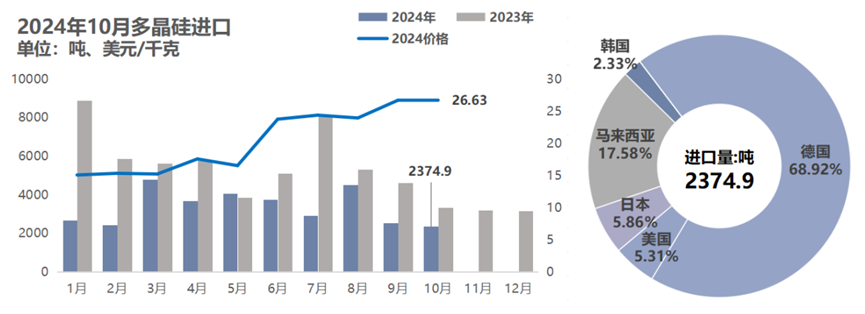

根据海关最新数据显示,2024年10月我国多晶硅进口量为2374.95吨,环比下跌7.09%。其中自德国的进口量为1636.78吨,占总进口量的68.92%,相较9月份进口量环比下降6.58%,属于正常进出口量波动范围,仍为我国当月多晶硅最大的进口国。自马来西亚进口量417.60吨,占总进口量的17.58%,环比下降21.62%。采购以上两国进口的多晶硅占总进口量的86.50%。10月多晶硅进口量维持正常水平,多为按需采购或执行前期订单。11月份国内硅片开工率维持下跌态势,但对海外硅料的这部分需求长期维持稳定,预计11月多晶硅进口量持稳。

10月多晶硅进口均价为26.63美元/千克,环比下降0.19%,两大主要进口来源国进口均价分别为德国28.08美元/千克,马来西亚16.48美元/千克,价格变动分别为-0.18%及+19.50%。其中,从德国进口的多晶硅基本为正常水平,而从马来西亚进口的多晶硅出现价格调整,则有可能是受到了其主要生产企业检修,产出减少的影响。由于11月马来西亚方面供应可能还将受到检修影响,因此预测该地区进口价格将处于高位,进口均价趋于稳定。

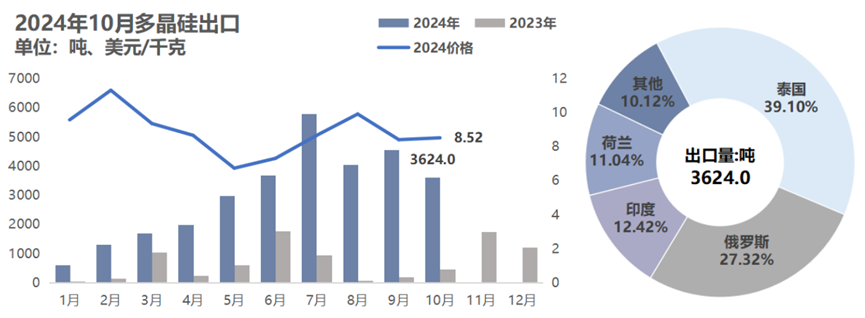

根据海关最新数据显示,2024年10月我国多晶硅出口量为3624.01吨,环比下降20.74%。其中,向泰国出口量为1417.13吨,占总出口量的39.10%,环比上涨7.26%。向俄罗斯出口量为990.0吨,占总出口量的27.32%,为偶然性的出口增加。对以上两地出口的多晶硅占出口总量的66.42%。近月来,对马来西亚的多晶硅出口量呈现逐月下跌趋势,至本月出口量归零,本月多晶硅出口造成减少的原因基本为向马来西亚出口的订单减少或出于海运等原因出现延迟。另外,由于美国商务部于10月1日宣布了其对来自东南亚四国的晶体光伏电池(无论是否组装成组件)的反补贴税(CVD)调查的初步裁定。整体来看影响较为有限,但因反补贴仲裁结果需至少在2025年2月才会公示,有潜在的关税上涨风险,该地区外采原材料趋于谨慎。因此,尽管我国多晶硅对外出口持续增加的趋势不会改变,但出口国别以及增速有可能面临调整。

10月我国多晶硅出口均价为8.52美元/千克,环比上涨1.31%。两大主要出口国均价分别为泰国12.35美元/千克,俄罗斯7.14美元/千克,其中出口泰国硅料价格环比下降4.70%。出口多晶硅价格与国内多晶硅现货价格走势一致,价格较为稳定。根据11月国内多晶硅现货价格走势,现货价格略有跌势。因此,预计11月多晶硅出口价格有下跌风险。

硅片

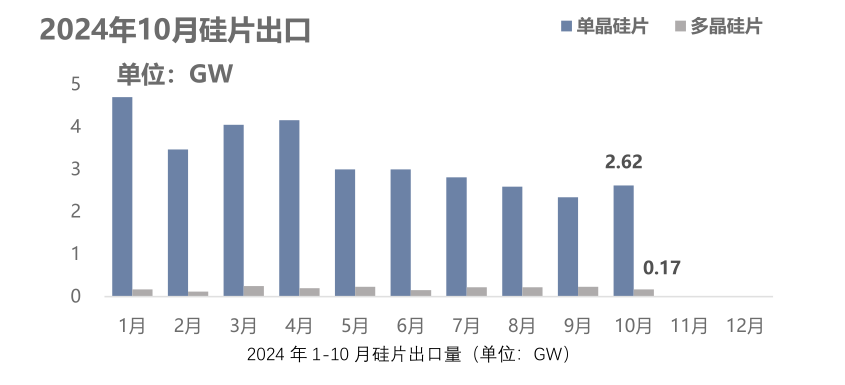

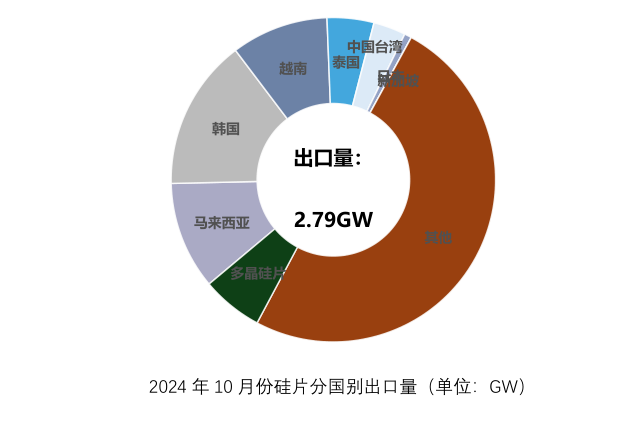

2024年10月国内硅片出口量2.79GW,环比增加8.56%,其中单晶硅片出口2.62GW,环比增加12%,多晶硅片出口0.17GW,环比减少26.09%;1-10月国内硅片出口量34.7GW,同比减少6.14%。

分国别统计情况来看,柬埔寨、马来西亚、泰国、越南东南亚四国累积出口0.7GW,环比增加25%,具体来看四国出口增加最多的是泰国,增量约0.1GW较上个月增幅达233%,主要原因是周期性波动。四国出口减少最多的是越南,减量约0.01GW,受美国关税政策影响,越南产能陆续关停,使得当地出口量呈持续下滑趋势。根据财政部、税务总局下发的《关于调整出口退税政策的公告》,将部分成品油、光伏、电池、部分非金属矿物制品的出口退税率由13%下调至9%,生效时间为2024年12月1日。中国出口退税退坡带来的相关产品价格上调,短期将引发海外客户加紧下单,因此拉动硅片出口需求。

预计11月硅片出口量将继续增长,退税政策生效前将大幅刺激硅片出口,同时有助于提升产品价格,以印度为首的新兴力量将继续成为硅片出口的主力市场。