10月29日,截止午盘,标普红利ETF(562060)跌1.37%,成交额1172.51万元。成份股涨跌互现,上涨方面,传音控股领涨;下跌方面,兰花科创领跌。

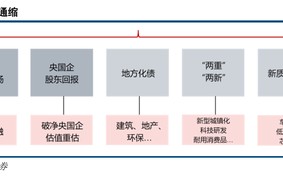

消息面,中国人民银行10月28日发布公告称,为维护银行体系流动性合理充裕,进一步丰富央行货币政策工具箱,决定从即日起启用公开市场买断式逆回购操作工具。操作对象为公开市场业务一级交易商,原则上每月开展一次操作,期限不超过1年。公开市场买断式逆回购采用固定数量、利率招标、多重价位中标,回购标的包括国债、地方政府债券、金融债券、公司信用类债券等。央行选择此时推出新工具,预计可更好对冲年底前MLF的集中到期。

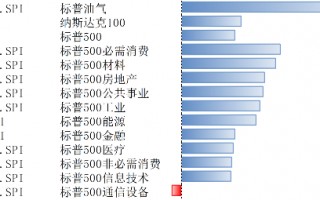

当下应该如何布局高股息资产,对红利策略后市怎么看?部分基金经理对持仓中的红利资产进行了“高切低”,减持因股价短期涨幅较大导致分红收益率下降的标的,公用事业也成为部分基金经理在红利资产调仓分化的领域。展望后期,有基金经理用“平平淡淡才是真”形容周期红利资产,也有基金经理认为,资源品、公用事业型红利股等仍是重要主线。

有业内人士表示,红利类资产在长期优于市场整体表现,在震荡市场中的投资性价比尤为明显。从长期视角来看,在当前低利率时代,能够带来股息收入的“红利资产”或更值得投资者长期持有。

国盛证券发布报告测算,以一家股息率为4%的上市公司为例,假设股价不变,上市公司重要股东以2.25%的利率借入2亿元专项贷款用于增持自家上市公司股票,到时上市公司利润分红款为800万元,扣除专项贷款利息开支450万元,净收入预计约为350万元。(此处仅为简单列示,未考虑投资期限、贷款期限、上市公司个体差异、股价短期的大幅波动。)

国盛证券表示,在这样的逻辑下,红利类资产以其高股息率的特征,因势利导出现明显涨幅也就较为合理了。另一方面,红利类资产在公司经营方面存在天然的优势。现金分红通常被认为是公司向投资者传递经营状况的直接信号之一,那么能保持高分红的公司通常具有较强的竞争力。当前,利率整体下行、市场出现高回报资产荒,持续稳定分红且股息率偏高的红利资产本身就会成为投资者,特别是机构投资者的重要配置品种。

综上所述,红利资产长期投资价值依然显著,特别是在全球经济复苏缓慢、资金风险偏好降低以及国内无风险利率中枢下移的背景下,红利资产凭借其历史稳定的现金流、高股息率及政策支持等优势,有望成为投资者优化资产配置的重要选择。可借道标普红利ETF(562060),一键布局高股息、高分红板块。