炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:财中社APP

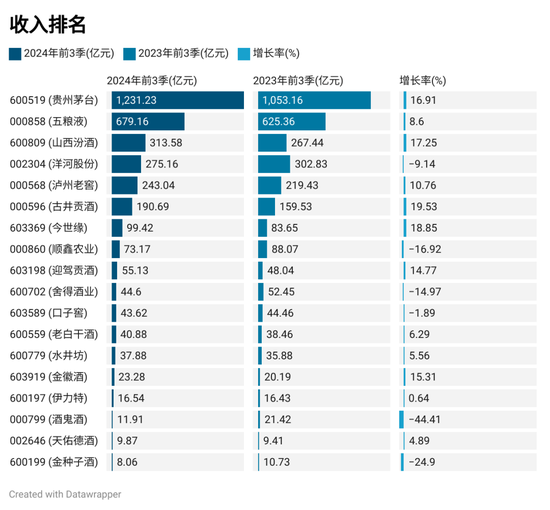

按照申万行业分类,《财中社上市公司研究院》整理了白酒行业上市公司榜单。

本次排名由财中社上市公司研究院出品

1

当前,白酒行业处于调整期,酒企收入和净利润增长明显放缓

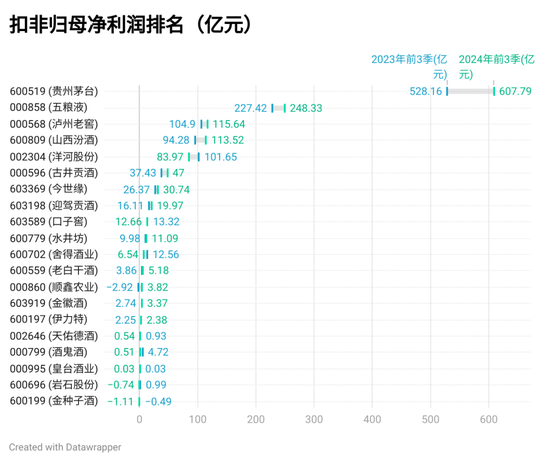

2024年前三季度,20家上市酒企共实现营收3400.6亿元,较去年同期相比增长了9.3%;共实现归属于上市公司股东的净利润1317亿元,增速为10.7%。无论是收入还是净利润,白酒增长速度都在放缓。

2023年前三季度,20家酒企实现营收3112亿元,同比增长了15.9%;实现归属净利润1190亿元,同比增长了18.9%。

与前几年相比,白酒公司收入分化明显,2024年前三季度,有7家公司的营收出现负增长。过去三年,只有2-3家公司收入出现负增长。白酒公司上一次大面积负增长,还要追溯到2020年。彼时,受突发疫情影响,前三季度有超过半数即12家酒企营收呈现负增长。

2

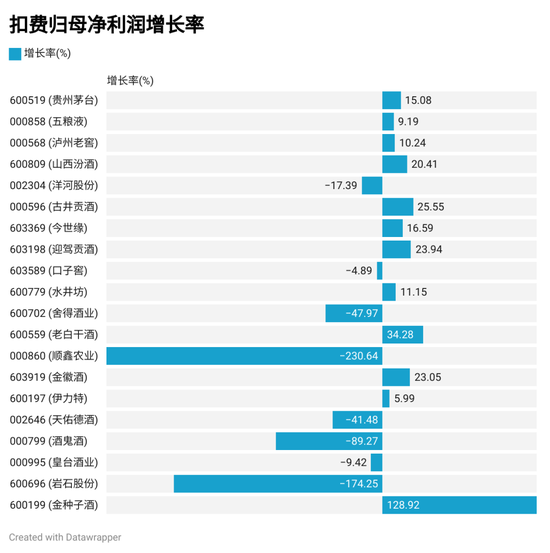

分档次来看,高端白酒增长依旧。三家高端酒企-贵州茅台、五粮液和泸州老窖全部保持正增长。其中行业龙头贵州茅台的增速为16.9%,在20家酒企中增速也能跻身前四。公司也是唯一一家只用了三个季度收入就远超千亿的酒企。

2024年前三季度,贵州茅台实现营收1231.2亿元,行业老二五粮液的收入为679.2亿元,与贵州茅台的差距进一步拉大。贵州茅台一家营收,占20家酒企合计收入的比例为36.2%,去年同期为33.8%。

除了三家高档酒企之外,营收能够保持两位数增长包括古井贡酒、今世缘和山西汾酒等5家以中档为主的二线酒企。这些酒企的一大共同之处,是牢牢守住了本地基本盘。

古井贡酒是徽酒龙头,前三季度公司收入增长19.5%,领涨白酒股。以安徽为核心的华中市场贡献了公司85%左右的收入,2021年华中地区为古井贡酒贡献收入超过百亿达到113.1亿元,2023年增长至171.1亿元。

2024年前三季度,今世缘以18.8%的增速仅次于古井贡酒,公司业务集中于所在的江苏市场,省外市场贡献不足一成。前三季度99.4亿元的收入,已经基本持平去年全年101亿元的收入。

中档酒分化最明显。领涨的既是中端酒,下跌酒企中,中档酒也是比比皆是。2024年前三季度酒鬼酒营收下降44.4%,舍得酒业下跌15%,洋河股份跌幅也达到了9.1%。

这3家酒企也有一个共同点就是省内市场并没有取得优势,或者在本地没能贡献稳定的基本盘。以洋河股份为例,同样是在江苏本地,2018年公司就在省内市场取得了123.3亿元的收入,2023年只增长至146.8亿元。同期,今世缘已经增长远超1.5倍。

与收入涨跌类似,酒企净利润的变动基本与之同步。而且,在行业调整过程中,龙头-主要是指贵州茅台,其领先优势进一步扩大。2024年前三季度,贵州茅台一家酒企实现的归母净利润就占到了20家酒企合计净利润的46.2%。去年同期,这一占比为44.4%。

从利润“蓄水池”-合同负债的变化,也难反映出当前酒企面临的挑战。2024年前三季度,20家酒企合同负债合计为380.2亿元,同比下降了6.5%。合同负债已经降至三年来的新低。

合同负债上一次下降还要追溯到2020年,彼时受疫情影响,20家酒企合同负债合计为295.1亿元。2024年前三季度,白酒合同负债再次下降,收入增长液明显放缓,在当下调整期,行业面临去库存和市场竞争的双重挑战。