今年以来,岭南股份(002717.SZ)第一大股东尹洪卫2.92亿股持股连遭八次轮候冻结,引发外界对其控制权或生变的担忧。

对此,岭南股份在11月9日的公告中称,若尹洪卫被冻结股份遭强制执行,鉴于其持股数量大,大概率会分拆拍卖,不会对华盈产投实际控制公司(下称“华盈产投”)实际控制权产生重大不利影响。

除尹洪卫个人面临资金链困境外,岭南股份同样流动性紧绷,面临可转债“烂尾”危机。即使国资驰援,岭南股份资金面仍面临巨大挑战。

今年8月以来,岭南股份多次公告表示,岭南转债无法按期进行本息兑付。截至8月14日(可转债到期日),“岭南转债”剩余金额约为4.56亿元。

8起轮候冻结

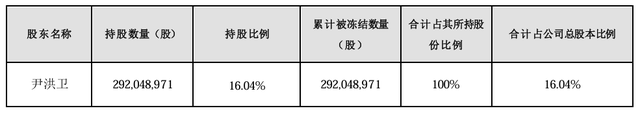

岭南股份11月9日发布的公告披露,第一大股东尹洪卫新增一笔轮候冻结,本次轮候冻结股份的数量为2.92亿股,占其持股总数的100%,冻结比例占公司总股本的16.04%。

关于此次冻结的原因,岭南股份于公告中披露,系尹洪卫的关联企业岭南投资集团与其他投资机构合伙设立的基金发生纠纷,导致法律诉讼并波及其股份。

公司表示,尽管股份被冻结,对岭南股份的生产经营及治理运作暂无显著影响,且股东的表决权仍然保持不变。

第一财经记者梳理岭南股份公告发现,尹洪卫的股份冻结事件均集中在2024年,期间共发布了8份关于其股东股份新增轮候冻结的公告。

具体涉案事件主要包括:为九州生态股份有限公司(下称“九州生态”)与四川银创产融资本控股有限公司(下称“四川银创”)之间的股权收购协议提供连带担保,涉及股权转让余款及利息总额约5083万元;为九州生态向成都银行天府新区分行的借款提供担保,担保余额约为1.70亿元;岭南股份全资子公司淮北市岭南生态园林建设有限公司(下称“淮北岭南”)与广州信诚商业保理有限公司(下称“信诚保理”)的商业保理合同中,其中九州生态与尹洪卫共同为融资余额5500万元提供最高额担保;以及尹洪卫为东莞市上市莞企二号发展投资合伙企业(有限合伙)(下称“莞企二号”)与公司及其控股子公司岭南水务集团有限公司(下称“岭南水务”)签署的《增资协议》及《股权远期回购协议》中的回购义务提供担保,当前未支付的股权回购款余额约为8105.65万元。以上各项涉案金额总计约为3.57亿元。

此前,公司于9月28日、11月2日相继公告称尹洪卫因关联企业岭南投资集团投资纠纷被诉讼,导致尹洪卫所持公司股份遭司法冻结。

业内人士分析表示,鉴于尹洪卫关联企业岭南投资集团有限公司与其他投资机构合作基金的投资纠纷金额尚未公开,目前难以准确评估实际债务规模,因此,对于尹洪卫的偿债能力也无法作出确切判断。

作为第一大股东,尹洪卫所持股份已被多次轮候冻结,公司控制权是否会生变?

岭南股份表示,若尹洪卫被冻结股份遭强制执行,虽存司法处置风险,但控制权变更需同一主体购得其所有股票。然而,鉴于冻结股票数量庞大,分拆拍卖更利于成功变卖,因此单一主体购得全部股票可能性不高。同时,因华盈产投作为控股股东持股集中并实际控制董事会和监事会,其实际控制人地位稳固,故此次事件对华盈产投对公司的实际控制权无重大不利影响。

流动性危机仍待解

除了控股股东个人原因外,岭南股份因资金紧张问题,可转债也面临“烂尾”风险。即使国资驰援,岭南股份资金流动性问题仍面临巨大挑战。

自2014年上市以来,岭南股份通过多轮融资方式筹集超过34亿元资金,其中包括2018年发行的6.6亿元可转债。然而,因该可转债所投资的邻水项目多次延期且投资进度缓慢,导致可转债面临“烂尾”风险。

今年8月以来,岭南股份多次公告表示,岭南转债无法按期进行本息兑付。截至8月14日(可转债到期日),“岭南转债”剩余金额约为4.56亿元。

针对岭南股份的困境,此前中山国资出手。8月17日,岭南股份公告称,中山火炬华盈投资有限公司(下称“华盈公司”)于2022年9月14日通过设立的华盈产投,斥资3.02亿元收购岭南股份5.02%股权。同时,通过签订多项协议,华盈公司获得原实控人尹洪卫委托的岭南股份17.32%股权的表决权。公告显示,自中山火炬区国资介入以来,已累计向岭南股份提供10亿元借款及2.24亿元融资担保支持。

除了3.02亿元的股权收购、10亿元借款及2.24亿元融资担保外,中山市人才创新创业生态园服务有限公司(下称“中山双创公司”)还收购了岭南转债部分债券,截至9月13日,已完成1.46亿元(含税)的收购总额。

但即使如此,也未能从根本上解决企业面临的长期现金流压力。

10月16日公告显示,岭南股份尚未按期归还用于临时补充流动资金的募集款项1.6亿元。根据川财证券的核查意见,外部经营环境的恶化,以及内部资金使用的不善,直接导致了公司现阶段无法履行流动资金的归还承诺。

与此同时,公司的财务困境也不容忽视。2024年3季度报披露,截至今年3季度公司营业收入为8.05亿元,较2023年同期下滑51.02%;归母净利润为-2.72亿元,较2023年同期亏损规模扩大32.26%。

业绩不佳与转债爆雷的双重压力,令岭南股份资金链雪上加霜。截至今年三季度末,公司货币资金仅1.66亿元,流动资产94.24亿元(含57.68亿元合同资产),而流动负债高达119.35亿元,包括20.85亿元短期借款和63.60亿元应付票据及账款。

而关于业绩下滑,岭南股份表示,近年来,受行业波动、政府投资缩减影响,订单不达预期,工程结算周期拉长,回款延迟,资金紧张影响施工进度。同时,日常经营支出仍需维持,导致资产负债率上升,盈利能力及偿债能力下滑,面临流动性压力。

此外,公司面临多起诉讼风险,公告披露,截至2024年半年报,涉及超100万元的建设工程合同纠纷被诉案件达41起,总标的额7.4亿元。

(本文来自第一财经)